Manapság egyre többet hallunk a hosszú távú befektetések típusairól, előnyeiről, fontosságáról – ez azonban nem jelenti azt, hogy rövid vagy közép távra ne lenne érdemes pénzünk értékének megőrzésén és gyarapításán gondolkodnunk.

Manapság egyre többet hallunk a hosszú távú befektetések típusairól, előnyeiről, fontosságáról – ez azonban nem jelenti azt, hogy rövid vagy közép távra ne lenne érdemes pénzünk értékének megőrzésén és gyarapításán gondolkodnunk.

Amennyiben egy alacsony költségű, garantált hozamokkal járó, kedvező és biztonságos lehetőséget keresünk pénzünk befektetésére, érdemes tennünk egy sétát az állampapírok világában.

A túra során az Investopedia szakértői lesznek idegenvezetőink, hogy biztosan ne tévedjünk el a lehetőségek útvesztőjében. Nézzük, milyen típusai vannak ennek az értékpapírnak, valamint melyik kinek éri meg a legjobban.

Úticélunk: az állampapírok erdeje

Az állampapír – másik nevén államkötvény – az értékpapírok egyik fajtája. Amikor ilyet vásárolunk, akkor gyakorlatilag kölcsönadunk az államnak, az pedig cserébe garanciát vállal az általunk hitelezett összeg kamatokkal növelt értékének visszafizetésére.

Ez tehát egy “házon belüli”, hazai befektetés, amely a legtöbb megoldásnál biztonságosabbnak és kiszámíthatóbbnak mondható. Rövid és közép távon pedig igen jövedelmezőnek is tarják a szakemberek.

Az állampapírokat egyébként az Államadósság Kezelő Központ (ÁKK) bocsátja ki, futamidejük pedig mindig előre rögzített. A 2019. június elseje után kibocsátott kötvények ráadásul kamatadómentesek is.

Útelágazás: lehetőségeink ösvényei

Fontos kiemelni azonban, hogy az állampapírok felé vezető úton is rengeteg mellékutca és kacskaringós alagút tárul elénk, így nem érdemes konkrét cél és megfelelő felkészülés nélkül nekiindulni csak azért, mert a fenti leírás szimpatikussá tette az állampapírokat.

Ahogy egy jegyvásárlás előtt is elgondolkodunk rajta, hogy sporteseményt, koncertet vagy színházi előadást látnák-e szívesen, és hogy egyáltalán mennyi pénzt vagyunk hajlandóak szánni rá, a befektetési döntéseink előtt ugyanígy le kell tisztáznunk a fő irányt:

- mi a célunk,

- mekkora összeget fordítanánk erre,

- és mennyi idő múlva szeretnénk a kezünkbe kapni a hozammal növelt pénzt?

Az állampapírok kiválasztásánál az egyik leglényegesebb szempont a futamidő, ez ugyanis jelentősen befolyásolja beruházásunk kockázatát is. Általánosságban elmondható, hogy minél rövidebb az időtáv, annál kisebb a rizikó, ám ebben az esetben a nyereség is visszafogott szinten alakul majd.

A rövid futamidejű állampapírokat általában kincstárjegyként emlegetik. Ezeket maximum 1 évre vásároljuk. Két fajtája ismert:

- a Kamatozó Kincstárjegy (ma már Egyéves Magyar Állampapír néven ismert),

- és a kamatszelvény nélküli kötvény (ennek legnépszerűbb típusa a Diszkont Kincstárjegy).

Közép távú befektetési tervek esetén 1, 3, 5 (esetleg 10) éves futamidő mellett is elköteleződhetünk, itt azonban már – a gazdaság jövőbeli teljesítményének kiszámíthatatlansága miatt – nagyobb a bizonytalanság, cserébe viszont a várható nyereség is magasabb lehet.

A választott futamidő egyébként a kockázat mellett a kifizetés módját is befolyásolja: maximum 1 éves állampapírok esetén egy összegben kapjuk meg a hozamokkal együtt, a futamidő végén. Több éves konstrukcióknál viszont az a szokás, hogy évente jóváírják a kamatot, a futamidő lejártakor pedig visszakapjuk a befektetett összeget, az utolsó éves kamattal növelve.

Ha pedig már a kamatoknál tartunk, ezen a téren is elágazik az út, választhatunk ugyanis fix és változó kamatozású állampapírt is, az előbbi kategóriának ráadásul három alcsoportja is van – a fix, a sávos fix és a lépcsős fix.

A fix kamatozás elnevezés laikusként kissé megtévesztő lehet. Ez tulajdonképpen garantált kamatot jelent, amely lehet a teljes futamidő alatt változatlan, de akár évente változhat is – a lényeg, hogy mindig előre, már a vásárlás pillanatában tudni fogjuk, mikor mennyi lesz ez a százalékos érték.

A változó kamatozás ezzel szemben azt jelenti, hogy sosem tudhatjuk előre, hogy mennyit kamatozik majd a pénzünk egy adott időszakban, ez ugyanis az infláció mértékétől vagy a Diszkont Kincstárjegyek átlagos teljesítményétől függ.

Összefoglalva tehát, akik előre kiszámítható hozamokat szeretnének azok forduljanak jobbra, a fix kamatozású állampapírok felé.

Akik pedig nem ijednek meg egy-egy ingatagabb hídtól, és bíznak abban, hogy az infláció mértéke jelentősen megdobja befektetésük értékét, azok tartsanak bátran balra, amíg a változó kamatozású államkötvényekhez nem érnek.

Azt azért még megsúgjuk, hogy mindkét úton garantáltan célba érünk, vagyis a veszteség miatt nem kell aggódnunk – ez nem a típusú túra.

A fix megoldások iránt érdeklődőknek amúgy javasolt úticél például a Magyar Állampapír Plusz, az Egyéves Magyar Állampapír és a Kincstári Takarékjegy, a változó kamatozásban utazók pedig egyebek mellett a Prémium Magyar Állampapír és a Bónusz Magyar Állampapír felé is vehetik az irányt.

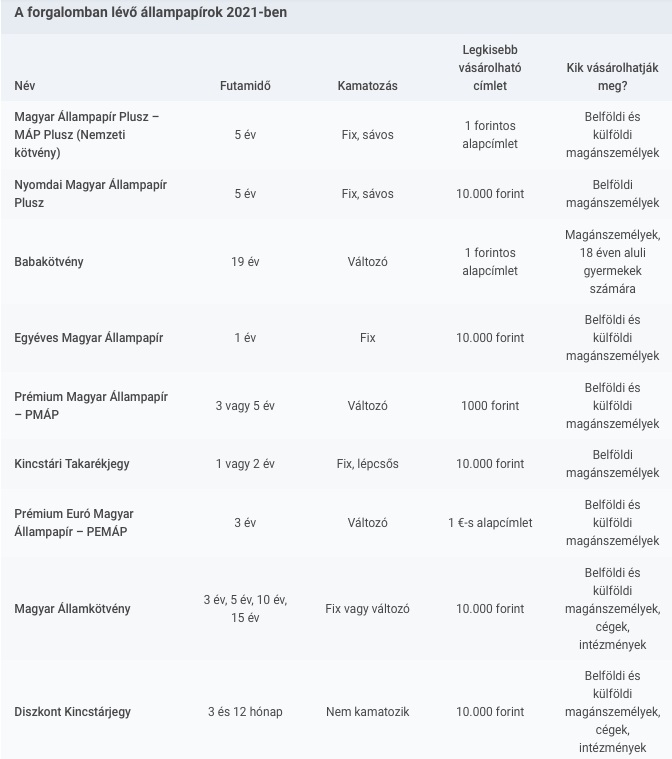

A futamidő és a kamatozás mellett viszont még célcsoport szerint is több ösvény nyílik meg előttünk: belföldi magánszemélyként szinte mindegyiken elindulhatunk, ám a vállalatok, szervezetek és külföldi befektetők számára már szűkülnek a lehetőségek.

Hasznos tanácsok útravalóként

Ha már biztosak vagyunk benne, hogy az állampapírok felé vennénk az irányt, az első lépésünk egy értékpapírszámla megnyitása lesz. Ezt egyes bankoknál, brókercégeknél és a Magyar Államkincstárnál (MÁK) is megtehetjük.

Ennél a pontnál azonban máris egy akadályba ütközhetünk, ha nem jól választunk. Ugyanis ilyen számlákból is többféle érhető el a piacon, és sajnos könnyű belebotlani olyanba is, amelynek magas költségei vannak.

Jellemzően a számlavezetés, a kiutalás, a kereskedés és a devizaváltás külön díjakat von maga után, de még akár arra is ráfizethetünk, ha ritkán használjuk a számlánkat.

Ezzel szemben az Államkincstárnál nyitott számla teljesen díjmentes, bankkártyás fizetés esetén pedig tranzakcióink sem járnak külön költségekkel. Ráadásul Ügyfélkapun keresztül már személyes jelenlét sem szükséges a Kincstári értékpapír nyilvántartási-számla elindításához, mindent intézhetünk online.

Az Investopedia szakértői szerint egyértelműen a MÁK által kínált megoldás éri meg jobban – és még kényelmes is.

Jó tudni továbbá, hogy tetszőleges – például nem kerek – összeg befektetésére csak az 1 forintos alapcímletű állampapírok körében nyílik lehetőségünk, a többi típusnál viszont választanunk kell az előre meghatározott összegű értékpapírok közül.

Illetve – természetesen – úgy is dönthetünk, hogy több különböző típusú államkötvénybe is invesztálunk. Itt viszont ajánlott észben tartani, hogy ha eltérő futamidejű konstrukciókat válogatunk össze, akkor nem egyszerre kapjuk kézhez a teljes befektetett vagyonunkat.

Bátran kérjünk útbaigazítást!

Összefoglalva tehát elmondhatjuk, hogy az állampapír elsősorban azoknak ajánlott, akik minimum 50 ezer forintot fektetnének be, nagyjából 1-5 éves időtávra, a lehető legnagyobb biztonság mellett.

A szakértők azonban mind egyetértenek abban, hogy a legideálisabb befektetési lehetőség megtalálása nem kis feladat. Épp ezért ne csüggedjünk, ha a fentieket elolvasása után csak ide-oda tekintgetünk a választható utak között, és remegő lábbal lépegetünk előre-hátra.

Kérjünk inkább egy független tanácsadó segítségét, aki idegenvezetőként elkalauzol minket ebben a színes világban, és segít abban, hogy valóban célba érjünk.