Egyre többen ismerik fel azt a tényt, hogy ma már elengedhetetlen egy nyugdíjcélú megtakarítás elindítása. Jelenleg kétféle út áll az előtt, aki ilyen megtakarításon gondolkozik: vagy önmaga kezeli a pénzét, vagy pedig szakértőre bízza a megtakarítását.

A jó hír az, hogy akármelyik módozat mellett is döntünk, jogosultak vagyunk az állami támogatásra, melynek plusz hozamai jelentősen megnövelik a vagyonunkat.

De melyik a jobb választás? Mikor milyen költségekkel kell számolni? Mibe lehet fektetni? Többek között ezekre a kérdésekre keressük a válaszokat cikkünkben.

Ha szakértő kezeli a pénzünket: fókuszban az ÖNYP, és a nyugdíjbiztosítás

Amennyiben pénzügyi szakértőre bíznánk a megtakarításunk menedzselését, két megoldás közül választhatunk: az önkéntes nyugdíjpénztár (ÖNYP), illetve a nyugdíjbiztosítás.

Ezeknek az egyik legvitathatlanabb előnye, hogy kevesebb stresszel jár, hiszen a pénzünket képzett szakember kezeli, és nem igényel napi szintű menedzselést – szemben a nyugdíj előtakarékossági számlával (NYESZ).

Az önkéntes nyugdíjpénztárak előnyei, illetve hátrányai röviden

Az önkéntes nyugdíjpénztárak a piacon legrégebben jelenlévő nyugdíj előtakarékossági formák. Népszerűsége 2017-ig töretlen volt, addig ugyanis kedvező adókulcs mellett fizethették a munkaadók cafeteria-szerűen, plusz juttatásként. ‘17 után azonban sajnos megnőtt az adóterhe, így az előnye is jelentősen csökkent.

Előnyei közé tartozik, hogy már havi 4.000 forinttól is indíthatóak, ráadásul relatíve alacsony-átlagosnak mondható költségek mellett, amit néhány bekezdéssel lejjebb bővebben ki is fejtünk.

Kitűnő választás annak, akinek 10 éve, vagy kevesebb van hátra a nyugdíjig, ugyanis már 5-6 éven belül korrekt hozamokat termel. Ugyanakkor azt fontos tudni, hogyha 10 éven belül, például a 7. évben érjük el a mindenkori nyugdíjkorhatárt, akkor a tőke (befizetett pénz) után 15% SZJA-t kell befizetni.

A befektetéseket tekintve, pénzintézettől függően 3-4 különböző portfólió közül lehet választani, melyek a kiegyensúlyozottól (alacsony kockázat), a mérsékelten át, a kockázatos befektetésekig terjednek. Természetesen minél kockázatosabb egy portfólió, annál nagyobb a várható hozam is. A várható hozam mértéke egyébként 5-7% körül van, azonban ez nagyban függ a választott pénzintézettől, és portfóliótól is.

Emellett mindenképp megemlítendő pozitívum, hogy az ÖNYP-ben gyűjtött pénzünk az MNB felügyelete alatt áll, ez garantálja tehát a pénzünk biztonságát.

Hátránya, hogy legfőképp magyar állampapírokba, illetve hazai részvényekbe fektethetjük pénzünket, így meglehetősen kötött befektetési formáról beszélünk. Ráadásul a hozamunk nagyban függ a hazai gazdasági teljesítménytől is.

A hozzáférhetőség szempontjából abszolút nem ajánlott a nyugdíj előtt felvenni, hiszen – nyugdíj előtakarékosságról lévén szó – súlyos adók terhelik az idő előtti pénzfelvételt.

Az ÖNYP költségei

Az önkéntes nyugdíjpénztár költségét 2020 március óta a Teljes Költség Mutató (TKM) alapján láthatjuk. Ez minden esetben csak egy viszonyszám, vagyis nem a saját megtakarításunk konkrét költségeit mutatja meg, hanem azt, hogy az adott típusú termékkel és portfólióval 10, 20 vagy 30 éves futamidővel kb mekkora költséggel számolhatunk. A TKM mértéke a futamidő és a kockázati szint függvényében változó, azonban átlagosan 0,2,-2,5%-nyi költséggel érdemes számolni.

A nyugdíjbiztosítás előnyei és hátrányai

A nyugdíjbiztosítás az egyik legújabb nyugdíj előtakarékossági forma. Az egyik legnagyobb előnye és egyben hátránya is, hogy hatalmas a termékválaszték: több mint 70 féle különböző nyugdíjbiztosítási konstrukció közül választhatunk.

Előny, hiszen minél szélesebb a választék, annál biztosabb, hogy mindenki megtalálja azt a megoldást, ami a leginkább megfelel az elvárásainak. Ugyanakkor hátrány is, hiszen ekkora termékpalettát laikusként összehasonlítani szinte lehetetlen feladat.

A nyugdíjbiztosítás esetében – az ÖNYP-től eltérően – a profi alapkezelők már nemzetközi kötvényekbe, részvényekbe is fektetik a pénzünket, így nagyobb mértékben lehetnek függetlenek a hazai gazdasági helyzettől és annak teljesítményétől.

Épp ezért a portfólió remekül diverzifikálható, nagyon sok befektetési alap közül lehet választani, legyen szó akár

- hozam-, vagy tőkegarantált alapokról,

- személyes-, vagy algoritmus által vezérelt alapokról,

- pénzpiaci-, részvény- és vegyes alapokról satöbbi.

Hozam tekintetében pesszimista-realista számolásokkal várhatóan 5-6%-os reálhozammal számolhatunk, azonban léteznek olyan, kockázatosabb részvény alapok is, ahol a hozam akár 9% feletti is lehet.

A nyugdíjbiztosítások esetében a védelmet a viszontbiztosítás garantálja. Ez azt jelenti, hogy a biztosítók magukra is biztosítást kötnek, így egy esetleges csőd esetén egy másik intézmény veszi át az ügyfélállományt (és persze szükség esetén kártalanítanak is minket).

További előnye, hogy nem érinti a nyugdíjkorhatár emelése, valamint KATÁ-s vállalkozóként, külföldön dolgozóként, illetve GYED-en lévő anyukaként ezzel a konstrukcióval tudjuk csak kihasználni az adójóváírást is.

Hátránya, hogy érdemes nagyon körültekintően választani, hiszen rengeteg különböző módozat érhető el (és léteznek köztük nagyon drágák is). Illetve relatíve magas összeggel, minimum havi 8-12 ezer forinttal indítható csak el. A nyugdíjbiztosítás továbbá nem ajánlott azoknak sem, akiknek kevesebb, mint 10 évük van hátra a nyugdíjig.

A nyugdíjbiztosítás költségei

Költségek tekintetében jó összehasonlítási alapot nyújt a Teljes Költség Mutató, vagyis a TKM. (Bár érdemes megemlíteni, hogy korántsem egy tökéletes metrikáról van szó.)

Általánosságban elmondható, hogy 1-3%-os éves költséggel érdemes számolni, azonban vannak kifejezetten drága konstrukciók is, amelyekkel érdemes vigyázni. Épp ezért javasoljuk, hogy mindenképp kérjük ki pénzügyi szakértő véleményét, mielőtt nyugdíjbiztosítást indítanánk.

Amennyiben saját magunk szeretnénk kezelni nyugdíj megtakarításainkat: NYESZ

A nyugdíj előtakarékossági számla tulajdonképpen egy speciálisabb értékpapírszámla, amely nagyon hasonló a tartós befektetési számlához. A megtakarításunkkal ebben az esetben ugyanis szinte bármit vásárolhatunk, például kötvényt vagy részvényt is.

A fő különbség, az előző két megtakarításhoz képest, hogy itt teljesen magunkra vagyunk utalva, és saját magunknak kell menedzselni a befektetésünket.

Épp ezért leginkább azoknak ajánljuk, akiknek kellő ideje és pénzügyi (elő)ismerete, szaktudása van. Emellett jó ötlet lehet akkor is, ha valaki egy-egy adott iparág szakértője, hiszen ebben az esetben tisztában van annak specialitásaival, előnyeivel, illetve hátrányaival, valamint jó rálátással is rendelkezik az iparág gazdasági helyzetére és jövőjére is.

Ez pedig a részvénypiacon egy olyan hatalmas pirospont, amellyel már érdemes belevágni egy nyugdíj előtakarékossági számlába – természetesen kellő pénzügyi ismeretek mellett.

Előnye, hogy igénybe vehető rá az adókedvezmény, valamint szakértelemtől függően, nagyon magas hozamok is elérhetőek. Mivel nincsenek mögöttünk alapkezelők, így a NYESZ költségei igencsak alacsonynak mondhatóak (bár a gyakori tranzaktálás erősen költségnövelő hatású ennél a konstrukciónál), ráadásul jár hozzá BEVA-védelem, 100 ezer euróig (1 millió forintig 100%-os védelem, az ezen felüli részre pedig 90%-os).

További előnye, hogy az indítástól számított, 10 év után, ha elérjük a nyugdíjkorhatárt, kamatadó-mentesen hozzáférhető, valamint nem kell havonta, fix összeget fizetni.

Hátránya, hogy érinti a nyugdíjkorhatár emelése, valamint kockázatos lehet, hiszen kellő szakértelem hiányában a nyugdíj megtakarításunk akár teljesen el is apadhat. Épp ezért NYESZ indítása esetén elengedhetetlen a magas stressztűrő-képesség, a felelősségvállalás, és a megfelelő lélekjelenlét.

Hogyan működik az adókedvezmény a nyugdíj előtakarékosságok esetében?

Mindhárom eddig bemutatott nyugdíjcélú előtakarékosság esetében jogosultak vagyunk az állami támogatásra. Ezt az adókedvezményt minden esetben a személyi jövedelemadóból igényelhetjük vissza, évente. A befizetések után 20%-os adójóváírás jár, azonban ezek mértéke konstrukciónként maximalizálva van.

Önkéntes nyugdíjpénztár esetében a maximum visszaigényelhető összeg évi 150.000 forint, amelyet havi 62.500 forint befizetésével tudunk maximalizálni.

A nyudíjbiztosításnál maximum évi 130.000 forintot igényelhetünk vissza, melyet havi 54.200 forintos befizetéssel tudunk “kimaxolni”.

Nyugdíj előtakarékossági számla esetében a maximálisan visszaigényelhető összeg 100.000 forint évente, amit egyszeri 500.000 forint befizetésével érhetünk el.

Mivel a NYESZ esetében alacsonyabb a költség és az elérhető hozamok mértéke tulajdonképpen a saját pénzügyi tudásunk függvényében akár jelentősen túlszárnyalhatja a másik két konstrukciót, így ebben az esetben alacsonyabb az adókedvezmény maximuma is. A másik két esetben, amikor alapkezelők, szakemberek menedzselik a pénzünket, a magasabb működési költséget magasabb adókedvezménnyel kompenzálják.

Egyébként az adóvisszaigénylésre érdemes minden évben kiemelt figyelmet fordítani, hiszen ezt nekünk kell igényelni – és a hosszú évek alatt rengeteg plusz pénzt termel. Mivel a befizetések kamatos kamata mellett az adójóváírások kamatos kamata is érvényesül, ezért ezek nagy mértékben hozzájárulnak a nyugdíjkor felvehető megtakarítás összegéhez.

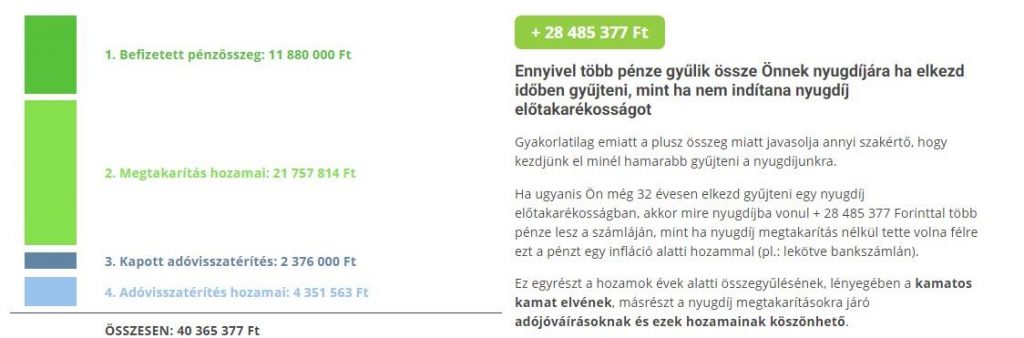

Ezt a legjobban egy ábrával tudjuk szemléltetni. Tegyük fel, hogy 32 évesen indítunk nyugdíjbiztosítást, és havonta 30.000 forintot fizetünk.

Ebben az esetben több mint 40 millió forint nyugdíj előtakarékosságunk gyűlik össze az évek folyamán, az inflációt is beleértve.

Ahogyan láthatjuk, ennek alig több mint negyede – 11.880.000 forint – a befizetett pénzösszeg. A nyugdíj megtakarítás jelentősebb részét – 28.485.000 forintot – az adójóváírások, annak hozamai, illetve a kamatos kamat elve adja.

Összegzés

A NYESZ abban az esetben kitűnő választás, ha van hozzá megfelelő pénzügyi és/vagy piaci háttér tudásunk, valamint időnk a portfóliónk menedzselésére. Ezek hiányában viszont sokkal jobb, és biztosabb választás egy alapkezelő által menedzselt forma, ami biztonságos és nem igényel sok időt a nyugdíjunkra való befektetés.

(x)