Látványosan csökkent a banki feketelistán lévők száma, tavaly százezren kerültek le róla. Idén azonban a lezárult törlesztési moratórium és a magas kamatok miatt, valamint a jelzáloghitelek kamatstopjának megszűnése esetén újra sokan kerülhetnek a KHR-listára – derül ki a Bank360.hu elemzéséből.

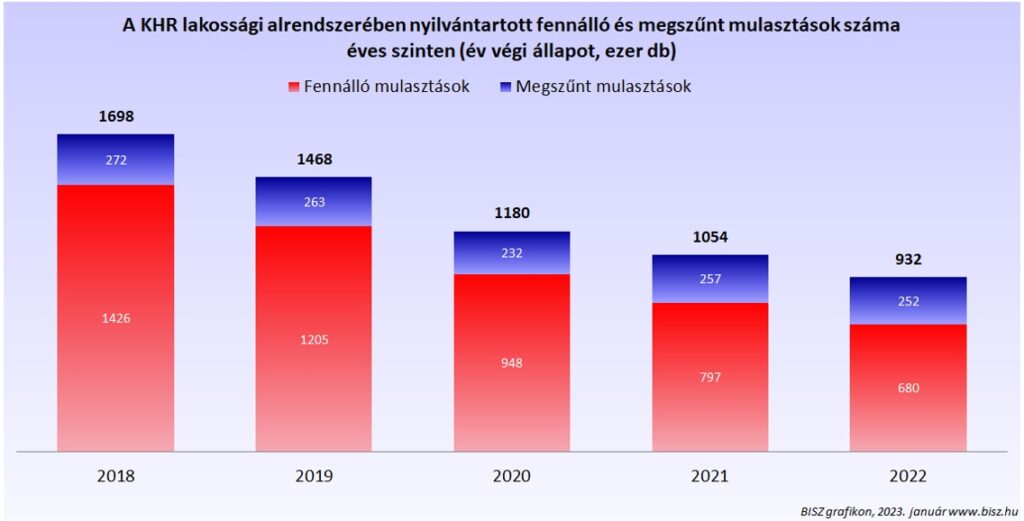

Bármilyen nehézségeket hozott is a 2022-es esztendő, a magyarok szépen törlesztették a hiteleiket: több mint 100 ezer lakossági adós került le ugyanis tavaly a negatív adóslistáról a BISZ Központi Hitelinformációs Zrt. adatai szerint. 2021 végén még 785 ezer aktív mulasztást tartott nyilván a Központi Hitelinformációs Rendszer (KHR), 2022 végére az ilyen esetek száma 680 ezerre csökkent. A passzív negatív adóslistások száma viszont nagyjából stagnált tavaly, az év elején 256 ezer, az év végén 252 ezer volt.

Az utóbbi öt évben még nagyobbat javult az adósok fizetési képessége vagy morálja, a negatív adóslistán ugyanis 2018-ban több mint kétszer ennyi szerződést tartottak nyilván: 1,426 milliót. A passzív listán is többen voltak, 272 ezren. Igaz persze az is, hogy a 2020 márciusában kezdődött, majd több ízben meghosszabbított, és végül csak 2022 végén lezárult törlesztési moratórium nagymértékben hozzájárult ahhoz, hogy a negatív adóslistára új nevek ne kerülhessenek fel, hiszen a lakosság jelentős részének ez idő alatt egyáltalán nem kellett törleszteni a hitelét, ha nem tudta, vagy nem akarta.

Az is csökkenthette a feketelistás hitelek számát, hogy általában véve is egyre kevesebb a hitelszerződés. 2022 végén a KHR-ben kicsivel több mint 7 millió fennálló és 2,2 millió megszűnt lakossági hitelszerződést tartottak nyilván. A megszűnt hitelek adatait öt évig tárolja a rendszer. Úgy tűnik, a háztartások egyre kevesebbszer vesznek fel hitelt. 2018-ban még 7,47 millió aktív hitelszerződés volt a KHR-ben, de a számuk évről évre alacsonyabb, tavaly is mintegy 100 ezer lakossági hitelszerződéssel lett kevesebb.

Bár a szerződések száma csökken, a lakossági adósok száma növekszik, ami azt jelenti, egy adósra egyre kevesebb hitelszerződés jut. 2022 végén 5,116 millió személy kölcsönnel kapcsolatos adata volt a rendszerben, míg 2020-ban nem érte el az 5 milliót a lakossági nyilvántartásban szereplők száma.

Nem csak negatív lista a KHR

Korábban a KHR-t BAR néven ismerték (Bankközi Adós-és Hitelinformációs Rendszer), és 2011-ig csak a rossz adósok kerültek be a nyilvántartásba. Ezt követően viszont egy törvény lehetővé tette, hogy a pozitív adósokat is felvegyék az adatbázisba, ami megkönnyítette a bankok helyzetét a hitelbírálat során. Így ugyanis megtudhatták, hogy a kölcsönt igénylő ügyfélnek van-e vagy volt-e már korábban máshol hitele, és azt mennyire pontosan fizette. Az pedig mindig jó pont egy banknál a hitelbírálat során, ha látja, hogy az igénylő korábban rendesen visszafizette a tartozásait. A pozitív KHR-be viszont nem kerül be mindenki automatikusan, csak az, aki ehhez hozzájárul.

A negatív listánál nincs ilyen választási lehetőség: aki mulasztott, annak a neve felkerül rá, és le sem veszik egyhamar. A felkerüléshez a hitelszerződést megszegve legalább 90 napon át kell tartozni a minimálbért meghaladó összeggel. Aki teljesen rendezi a tartozását, még egy évig marad ott a passzív adósként a negatív listán, aki más módon egyezik meg a bankjával, és veszteséget könyvelnek el rajta, az öt évig marad ott, aki egyáltalán nem rendezi a hitelét, az pedig tíz évig feketelistás lesz.

Nem csak hitelfizetési késedelemmel, de bankkártyás csalással, hitelcsalással vagy pedig lakossági csődeljárással is fel lehet kerülni a listára öt évre. A fizetési késedelembe esett vállalkozók is lekerülnek egy év után a negatív aktív listáról, ha rendezik a tartozásukat, ha viszont sorban állnak náluk a kifizetetlen hitelezők, akkor öt évig maradnak, és azok a kereskedők is ötéves büntetésbe kerülnek, amelyeknél bebizonyosodott, hogy bankkártyás visszaélést követtek el.

A vállalatoknál nem a minimálbér a limit, náluk összeghatártól függetlenül vezeti a BISZ a késedelmeket. A sorban állásnál a fizetésképtelenség azt jelenti, hogy a szóban forgó vállalkozás valamely bankszámlájával szemben 30 napot folyamatosan meghaladó módon, 1 millió forintnál több kiegyenlítetlen sorban álló követelést tartanak nyilván.

A céges hitelek már nem javulnak

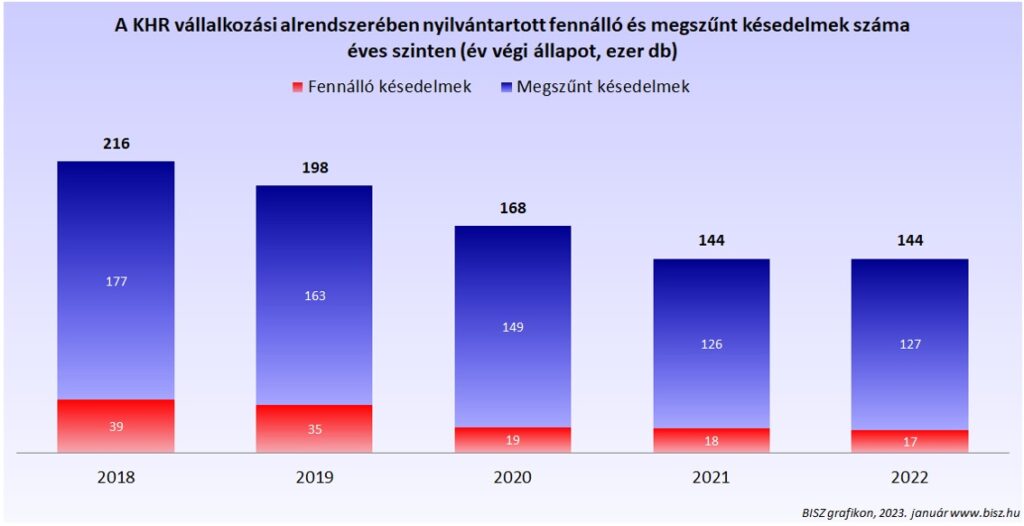

A vállalati hiteleknél a mulasztások száma hosszú éveken át csökkent, tavaly azonban megtorpant ez a folyamat. 2018-ban még 39 ezer fennálló és 177 ezer megszűnt késedelmet tartott nyilván a BISZ, tavalyra ez a szám 17 ezerre, illetve 127 ezerre apadt. Tavaly gyakorlatilag egész évben alig változtak ezek a számok, a megszűnt késedelmek száma minden hónapban 127 ezer volt, a fennálló mulasztásoké egyes hónapokban elérte a 18 ezret, de többnyire 17 ezer volt.

A fennálló hitelszerződések száma viszont minimálisan 2022-ben is nőtt. 2018-ban még 353 ezer fennálló vállalati hitelszerződés volt a rendszerben, ez 2022-re 403 ezerre emelkedett. Kiugró év volt a szerződésszámban 2018 és 2021, amikor 25 ezerrel, illetve 21 ezerrel emelkedett a mennyiség. A megszűnt hitelszerződések száma lényegesen gyorsabban emelkedett tavaly, 20 ezerrel 690 ezerre nőtt a számuk. Magyarországon 141 ezer gazdasági társaságnak van jelenleg fennálló hitelszerződése, vagyis egy-egy cégnek átlagosan csaknem 3 hitelszerződése van.

Vége a moratóriumnak, ki tudja, mi lesz?

Az idén az évek óta folyamatosan javuló statisztikák több okból is romlani kezdhetnek – figyelmeztet a Bank360.hu. Januártól véget ért a hitelmoratórium, amiben az utolsó időkre éppen azok maradhattak, akiknek a leginkább gondot okozhat a törlesztés újrakezdése. Szintén fájdalmasan érintheti a lakossági ügyfeleket, ha megszűnik a jelzáloghitelek kamatstopja, amit egyelőre az év közepéig hosszabbított meg a kormány. A kifutása a törlesztőrészletek drasztikus emelkedésével járhat, ami sok érintettet a banki feketelistára juttathat. A jegybank legfrissebb közlése szerint egy átlagos lakáshitel adós jelenleg már havonta 30 ezer forinttal fizet kevesebbet, mint amennyit a kamatstop nélkül törlesztenie kellene.

2024-től a babaváró hitelnél elkezdenek majd tömegesen lejárni a gyerekvállalásra kapott ötéves határidők. Azok a házaspárok, akiknek ezt nem sikerült teljesíteniük, több millió forintos kamatvisszafizetéssel és megemelkedett törlesztőrészletekkel számolhatnak. Ugyanez vár azokra is, akik felvették a támogatott hitelt, de megromlott a kapcsolatuk, és elválnak.

A vállalatoknak is egyre nehezebbé válhat a hitelek törlesztése a magas kamatok és az ősszel a kkv-hiteleknél bevezetett kamatstop lejárta miatt. Rajtuk persze próbál a kormány segíteni kedvezményes konstrukciókkal, mint a Széchenyi Kártya Program vagy a Baross Gábor Újraiparosítási Hitelprogram, de lehetnek olyan cégek, amelyek nem jutnak majd hozzá ezekhez az olcsó forrásokhoz, a piaci kamatozású hiteleiket pedig nehezen tudják majd tovább fizetni.