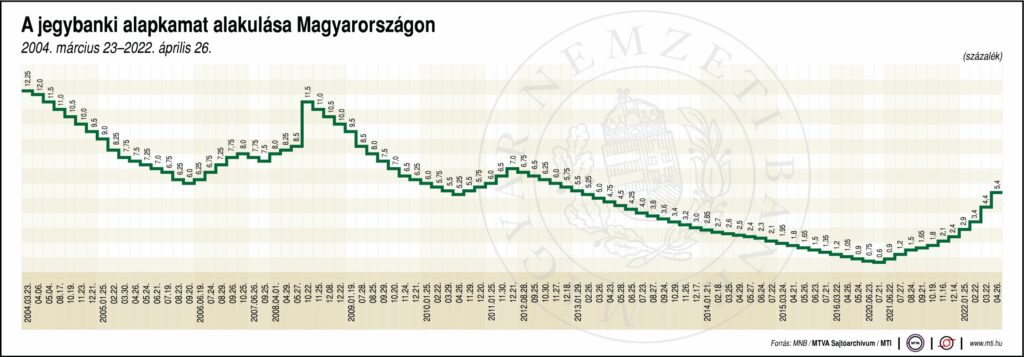

Egyhangúlag, 8 szavazattal döntött a monetáris tanács áprilisi kamatdöntő ülésén a jegybanki alapkamat 5,40 százalékra, az egynapos és egyhetes fedezett hitel kamatának 8,40 százalékra, az egynapos betét kamatának 5,40 százalékra emeléséről – olvasható az ülés rövidített jegyzőkönyvében.

A grémium tagjai megerősítették, hogy az alapkamat-emelési ciklust folytatni kell a megnövekedett fundamentális inflációs kockázatok mérséklése és a várakozások megfelelő alakítása miatt.

A szigorúbb monetáris kondíciók fenntartása hosszabb ideig indokolt a tartós negatív kínálati hatások és az emelkedő másodkörös inflációs kockázatok miatt – szögezték le.

A monetáris tanács a kamatemelési ciklust addig folytatja, ameddig az inflációs kilátások fenntartható módon a jegybanki célon stabilizálódnak, és az inflációs kockázatok a monetáris politika időhorizontján újra kiegyensúlyozottá válnak – hangsúlyozták.

Újra jelezték, hogy az alapkamat fokozatosan felzárkózik az egyhetes betéti kamat következő hónapokban kialakuló szintjéhez.

Úgy fogalmaztak, hogy az MNB továbbra is készen áll az egyhetes betéti eszköz kamatával gyorsan és rugalmasan reagálni, amennyiben azt a rövid távú pénz- és árupiaci kockázatok emelkedése indokolja.

Az egyhetes betéti eszköz kamatát az MNB változatlanul a heti tenderek keretében határozza meg – ismertették. Ugyanakkor a tanácstagok amellett érveltek, hogy amennyiben a piaci kockázatok lehetővé teszik, az eszköz kamatáról célszerű havi rendszerességgel dönteni.

Az MNB szükség esetén az eszköztár minden elemével készen áll beavatkozni a pénzügyi piacok stabilitásának biztosítása érdekében; ennek megfelelően átmeneti és célzott állampapírvásárlásokat hajthat végre.

A jegybank figyelmeztetett arra, hogy “a fiskális egyensúly javításának időzítése jelentős hatással van hazánk kockázati feláraira, és ezzel a monetáris politika jövőbeni pályáját is befolyásolhatja“. Több tanácstag rámutatott: az európai uniós források körül kialakult vita szintén érdemben befolyásolja Magyarország befektetői megítélését.

A grémium egybehangzó véleménye szerint a belső egyensúlyi mutatók mellett a külső egyensúly fokozatos javítását is fókuszban kell tartani.

Ezen kockázati faktorok alakulását a tanács folyamatosan értékeli, és az inflációs kilátások változása mellett hangsúlyosan figyelembe veszi jövőbeli döntéseiben – húzták alá.

Emlékeztettek arra, hogy a márciusi jelentés előrejelzése alapján az infláció 2022-ben a 7,5 és 9,8 százalék közötti sávban alakulhat. A tanácstagok aktuális értékelése szerint az éves infláció az előrejelzési sáv felső harmadában várható.

Az infláció várhatóan 2023 második felében tér vissza a jegybanki toleranciasávba, majd 2024 első félévében éri el a 3 százalékos jegybanki célt – jelezték előre.

Az inflációs pályát a következő hónapokban is jelentősen befolyásolják majd a kialakult geopolitikai és nyersanyagpiaci helyzetre adott kormányzati válaszlépések – írták.

Leszögezték, hogy a magyar gazdaság növekedési képessége változatlanul erős, ugyanakkor az orosz-ukrán háború rendkívüli kockázatot jelent a makrogazdasági kilátásokban. A GDP a jegybank szerint 2022-ben 2,5-4,5 százalékkal, míg 2023-ban 4,0-5,0 százalékkal, 2024-ben pedig 3,0-4,0 százalékkal bővül várhatóan.

Az orosz-ukrán háború több csatornán keresztül is növeli a költségvetési kockázatokat, de a hiánycélok tartása az erős nominális növekedés mellett biztosíthatja az adósságráta további csökkenését a tavalyi év végi 76,8 százalékhoz képest – mutattak rá a jegyzőkönyvben.