A jegybanki alapkamatok minimálisak, sok országban pedig negatív, a jelzáloghitelek kamata csökken, folyósításuk kevés profitot hoz, a pénzintézetek a bankolási díjak emelésével akarnak pénzt keresni. Az ügyfelek háborognak. Az EU szigorít, bírságol és további harmonizációt tervez.

Sok banknál minimális a számlavezetés díj, egyre több pénzintézet kínál ingyenes számlát. Németországban az új ügyfelet gyakran 50-100 euró ajándék várja! Első pillantásra paradicsomi állapotok. Az ördög a részletekben bújik meg. „Sok a rejtett költség, amelyekkel a többség csak később szembesül” – mondja Frank-Christian Pauli, a német Szövetségi Fogyasztóvédelmi Központ szakértője.

„Telebank emelt díjas hívószámmal, aránytalanul magas díj a számlakivonat folyósításáért, horribilis jutalék pénzfelvételkor és átutalás estén, fizetős netbank, tranzakciós díjak sokasága, irreális folyószámlahitel kamatok” – sorolja a példákat Pauli.

Átláthatatlan szabályok, érthetetlen különbségek

Amikor az Európai Bizottság először próbálta feltérképezni a tagállamokban a bankolás költségeit, a megkeresett pénzintézetek kétharmada vagy nem válaszolt, vagy olyan táblázatokat küldött Brüsszelbe, amelyeken a szakértők sem igazodtak ki.

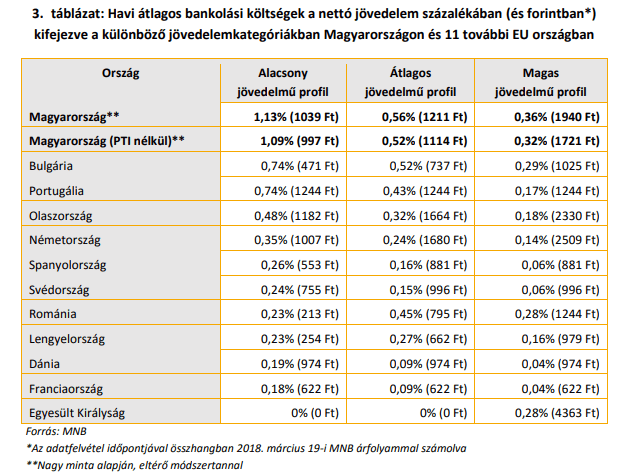

Egy átlagos ügyfelet alapul véve EU-s átlagban évi 65 euróba kerül a bankolás. Az átlag nem sokat mond. A különbségek óriásiak és indokolatlanok. A legolcsóbbal Cipruson (6 euróvall), a legdrágábbal Itáliában 117 euróval kell számolni! A Magyar Nemzeti Bank tanulmánya a hazai bankokat kimagaslóan drágának minősítette.

Száz euró körüli összköltséggel a sokat fizetők közé tartoznak a franciák, a spanyolok és az osztrákok, 50-60 euróval a középmezőnyben vannak a britek, a németek és meglepő módon az adóelkerülésben segítséget nyújtó bankjairól híres Írország, Luxemburg és Málta fogyasztói. Magyarországon 30 euróval kell számolni. Körülbelül annyival, mint Dániában, Portugáliában és Szlovákiában. A bankolás 20 euró alatti éves költséggel Bulgáriában, Görögországban és Romániába olcsónak számít.

A különbségeknek nem, de az átláthatatlanságnak 2020-tól részben vége lehet. Egy brüsszeli tervezet értelmében a bankoknak számlanyitásnál világos tájékoztatást kellene adniuk a netbank minden költségéről.

Mindenért megfizetünk, jobban mint a németek

Németországban a pénzintézeteknek havonta egyszer díjmentesen kell informálniuk a számlamozgásról. Ha a kivonat a bankfiókokban elhelyezett terminálnál kinyomtatható, a postázásért már díj számítható fel. Ilyen gép gyakorlatilag az összes bankfiókban van. A netbakos ügyfeleknek egy ideje már az automata használatáért is fizetniük kell. A számlakivonat online hozzáférhetővé tételével a bank teljesíti az információ nyújtási kötelezettségét.

Németországban a pénzintézeteknek havonta egyszer díjmentesen kell informálniuk a számlamozgásról. Ha a kivonat a bankfiókokban elhelyezett terminálnál kinyomtatható, a postázásért már díj számítható fel. Ilyen gép gyakorlatilag az összes bankfiókban van. A netbakos ügyfeleknek egy ideje már az automata használatáért is fizetniük kell. A számlakivonat online hozzáférhetővé tételével a bank teljesíti az információ nyújtási kötelezettségét.

Bankokkal levelezni horribilis költséggel jár. Egy példa: kötelességük tájékoztatni az ügyfelet, ha az állandó beszedési megbízás teljesítését fedezet hiányában kellett elutasítani. Ennek költsége azonban felszámolható. Van olyan német bank, amelynél 5 eurót kóstál egy levél!

Magyarországgal ellentétben a németeknél a pénztári készpénzkifizetés és az saját ATM használata korlátlan számban ingyenes. Viszont idegen automata használatáért a bankok összegtől függetlenül legalább 1,95, de van olyan, amelyik 10 eurót számít fel! Holott a német versenyhivatal szerint a tranzakció a pénzintézeteknek nem kerül többe 10-15 centnél. Előrelépés, hogy január óta a készpénzfelvétel előtt az ATM-nek ki kell írnia a felszámított díjat.

Csönget a kasza folyószámla-hiteleknél is. Habár a betéti kamatok 0,1 százalék körül vannak, a német bankok többsége 10-20 százalékot számít fel a folyószáma hitelkeretek igénybevételekor.

A jelzáloghitelt felvevő németek jobb helyzetben vannak a magyaroknál. Az igénylési és folyósítási díj tilos. Ha bank a hitelezéssel összefüggésben alszámlát nyit, ezért nem kérhet számlavezetési díjat, hisz az ügyfélnek nem fűződik érdeke a szeparált számlához – döntött a bíróság. A jelzáloghitel felvétel végeredményben ennek ellenére sincsenek ingyen. Sok bank számít fel akár 1500-2000 eurót is a fedezetül szolgáló ingatlan értékbecsléséért, megtekintéséért.

Csak az önrész költség – külföldön

Az ügyfél a folyószámlát indokolás nélküli, azonnali hatállyal felmondhatja. Magyarországgal ellentétben a németeknél ezért tilos pénzt felszámolni. Ingyenesnek kell lennie a számlatulajdonos halála után az örökös nevére történő átírásnak is. Ugyancsak költségmenetes a bank-, hitelkártya letiltásának és – Magyarországgal ellentétben – a pótlásának is, akár ellopták, akár az ügyfél hagyta el. Ha a kártyával visszaéltek, a kárt túlnyomórészt a bank viseli, mivel a pénzintézet a kártya tulajdonosa. Az ügyféltől, aki csak birtokosa (volt) legfeljebb 50 euró önrész követelhető.

Egységes piac, kötelező az előzetes költségismertető

Egy uniós rendelet értelmében a tagállamok közötti tranzakciók nem lehetnek drágábbak a belföldieknél. Ez vonatkozik az euróövezeten kívüli országokra, valamit a nem EU-tag Norvégiára és Svájcra is. A rendelkezés kiterjed az átutalásra, a pénzfelvételre, az állandó beszedési megbízásokra és a kártyás fizetésre is. Mindez a Bizottság szerint évi 150 millió euró megtakarítást jelent a banki ügyfeleknek.

A szépséghiba: valutaváltási díj továbbra is kivethető, és a bankok szabadon határozhatják meg az átváltási árfolyamot. Ez a gyakorlatban továbbra is horribilis költségekhez vezet. Van olyan német pénzintézet, amely 470 eurót 36,55-ért továbbít Svájcba! Aki Nagy-Britanniából utal ezer eurót valamelyik tagországba, átlagosan 31 eurót fizet. Még drágább, 33 euró Németországból Lengyelországba küldeni ezer eurót.

Ráadásul tavaly árrobbanás volt. A tranzakciók átlagos díja 2018 eleje óta 21, illetve 37 százalékkal emelkedtek! Meglepő, de USA-ba utalni olcsóbb, de nem olcsó: ezer euró átlagosan 23 euróért kerül egy amerikai számlára. Meg kell jegyezni, hogy a tagállamok és azokon belül a bankok között is jelentős különbségek vannak.

Az EU-n belül a kártyás fizetés régóta ingyenes. Viszont valutaváltási díj továbbra is kivethető, ám mivel a bankok szabadon határozhatják meg az átváltási árfolyamot kulcskérdés, hogy magyar kártyával egy varsói éttermében fizetve forint vagy zlotyi terhelést választunk-e. Előbbi esetben a magyar, utóbbiban a lengyel bank végzi az elszámolást. Amikor az eladó terminálja – törvényi rendelkezést teljesítve – felkínálja a döntést, az átlag ügyfél tanácstalan. Egy jogszabálymódosítás értelmében a jövőben a terminálnak ki kell írnia, mennyi lenne a tranzakció összes költsége az egyik, illetve a másik esetben.

Az EU bekeményít

A középpontban a kártyás fizetés bankközi díja áll. Ezt a kereskedő leolvasóterminált üzemeltető bankja fizeti a vevő kártyáját kibocsájtó pénzintézetnek. Az összeget a bank később a kereskedőre terheli, aki ezt beépíti áraiba. Így az összes vevő állja a kártyás vásárlás költségeit, a kápéban fizető is.

Az EU nem csak szabályoz, bírságol is. Az év elején 570 millió euróra büntette a Mastercardot. A bankközi díjat sokáig szabadon határozták meg a pénzintézetek. Mértéke attól függött, mennyit számított fel a kártyatársaság a kibocsátó bankoknak a kártyahasználat után. A piaci pozíciójával visszaélő Mastercard túl sokat. Ráadásul a terminál helye szerinti tagállamban érvényes díjat kellett fizetni akkor is, ha a terminált egy külföldi pénzintézete üzemeltette azt. Ezzel a Mastercard korlátozta a versenyt – indokolta a döntést Margrethe Vestager, a Bizottság versenyjogi biztosa.

A haszonélvezők

A hagyományos bankok drága szolgáltatásaiból és zavaros költségstruktúrájából az alternatív pénzügyi szolgáltatásokat kínáló start up-ok profitálnak: az okostelefonnal történő fizetést lehetővé tevő Apple és Google Pay vagy a kriptovaluták kibocsátói, mint például a Bitcoin.