A kriptovaluta sokaknak a pénzügyi demokrácia netovábbja. Nincsenek se nemzeti, se kereskedelmi bankok, se pedig felügyelet. Az ellenőrzés a felhasználóké. De valóban minden ilyen rózsás? A szakemberek a kriptopénzek veszélyeit sorolják.

A kriptovaluták működését mélyreható matematikai ismeretek nélkül nehéz megérteni. A felhasználóknak legtöbbször fogalmuk sincs milyen szisztéma és ki áll a rendszer mögött. Az Üzlet korábbi cikkében tárgyaltuk az kripto-alapfogalmakat, most ezekre nem térünk ki.

A bűnözés, az adócsalás melegágya

A kriptopénzek önellentmondása, hogy egyszerre átláthatóak és átláthatatlanok. Egyrészt minden felhasználó tudja, ki, hol, mikor, milyen tranzakciót hajtott végre. De mindenki csak felhasználó neveket lát, nem tudja, kik rejtőznek ezek mögött. Ezt használja ki az alvilág. Pénzt mosni és anonim módon, például terrorizmus finanszírozására pénzt mozgatni még sosem volt ilyen egyszerű. Egy felhasználó azonosítása csak a megvásárolt árun, illetve igénybe vett szolgáltatáson keresztül lehetséges.

A kriptopénzzel lebonyolított tranzakciókat a blokklánc rendszer ugyan pontosan nyilvántartja, de miután nem derül ki a felhasználók személyazonossága paradicsom az adókerülők számára. Sokáig a jogi helyzet is tisztázatlan volt. Például az amerikai adóhatóság csak 2014 óta kezeli a Bitcoint adózási szempontból vagyonként és követeli meg az árfolyam-nyereségadó megfizetését.

A keretek. Vissza a jövőbe

A blokklánc rendszeren alapuló kriptópénzek létrehozásakor az algoritmus működéséhez szükségszerűen meg kell határoznia az egységek maximális számát. Ez a Bitcoinnál 21 milliárd. Ma körülbelül 17 milliónál tartunk. Azáltal, hogy a felhasználók hagyományos pénzüket Bitcoinra váltják, 10 percenként 12,5 új egységet hoznak létre. Ha marad a sebesség, a rendszer 2100-ra eléri a felső határt. Tovább nem bővíthető, mert az alapalgoritmus megváltoztatásával összeomlana az egész.

Az egységek végessége miatt a szisztéma tulajdonképpen a már magunk mögött hagyott arany-standard rendszerhez hasonlít. Ebben a nemzeti bankok kötelezettséget vállaltak, hogy az általuk kibocsájtott bankjegyeket és érméket bármikor aranyra váltják. Nem lehetett tehát a jegybank aranytartalékánál több pénz a forgalomban. Az olajválság a hetvenes évek elején megmutatkozott, hogy a rendszer nem biztosít elég mozgásteret a monetáris politikának. A jegybankok csak korlátozottan tudták friss pénzzel élénkíteni a gazdaságot. Az USA kormánya felfüggesztette „ a világpénz”, a dollár aranyra válthatóságát. Ezzel véget ért a II. világháború utáni Bretton Woods-i, és létrejött a ma is működő nemzetközi pénzügyi rendszer.

A monetáris politika vége

A központi bankok a monetáris politika eszközeivel – bizonyos határok között – képesek a kedvezőtlen gazdasági folyamatok ellen hatni, válságokat megakadályozni, vagy legalábbis hatásukat tompítani és a kilábalást elősegíteni.

Így történt ez a legutóbbi pénzügyi krach idején is. Ha euró helyett Bitcoin lett volna, nem lett volna, Európai Központi Bank (EKB) se, amely egyrészt az alapkamat csökkentésével olcsóbbá tette a hiteleket, így indítva újra a gazdaságot. Másrészt friss pénzt nyomva felvásárolta az általános elbizonytalanodás miatt eladhatatlanná vált állampapírokat. E nélkül tucatnyi európai ország is államcsődöt jelenthetett volna.

A nemzeti bankok sem irányítanak mindent

Az aranystandard megszűnésével a nemzeti bankok elveszítették irányítási lehetőségüket a pénzügyi rendszer felett. Csak befolyásolni tudják azt. A gazdaságban keringő pénz jó rész ugyanis csak virtuálisan létezik, és nem is a jegybank, hanem kereskedelmi pénzintézetek hozzák létre hitelek kihelyezéssel.

Mindezt jól példázza egy ingatlanügylet: Valaki venne egy 50 millió forintos lakást. Van 25 millió megtakarítása a bankban, amit a havonta, a számlájára érkező fizetéséből spórolt meg. Felvesz 25 millió hitelt, majd az egészet átutalja az eladónak. Utóbbi maga is felvesz 25 millió hitelt és vásárol egy 75 milliós ingatlant. A kereskedelmi bank hitelkihelyezésével 50 millió forint friss pénz került a gazdaságba. A pénz számláról-számlára áramlik, anélkül, hogy bárki a kezébe fogná, illetve a nemzeti bank a megfelelő értékű bankjegyeket kinyomtatta volna.

A gazdaságpolitika mozgástere

A kriptovalutákat, különösen a Bitcoint egyre több helyen fogadják el. Ezzel nő a népszerűségük is. Tőkepiaci értékük 2017-ben már több mint 100 milliárd dollár volt. Térnyerésük lassan érezhető lesz a monetáris, majd a kormányok gazdaságpolitikája számára is. Minél kevesebben használnak hagyományos pénzt, annál kisebb a jegybaki monetáris- és árfolyampolitikai intézkedések hatása, ami a kormányzati gazdaságpolitikai elképzelések megvalósítását is nehezíti. Ha például egy ország a nemzeti valuta leértékelésével akarná élénkíteni az exportot, a jegybank pedig a cél elérése érdekében alapkamat csökkentéssel és eladással rontaná az árfolyamot, elmaradna a várt hatás, ha a kereskedelem jó része kripto fizetőeszközben bonyolódna.

Megnehezítené a gazdaságpolitikai célok elérését, illetve a kormányzati intézkedések hatásának felmérését, ha a kormányzat számára átláthatatlan kripto-kereskedelemmel ellehetetlenülne a statisztikai adatgyűjtés.

A bankok a kriptovilág felé nyitnak

A digitalizáció a fizetési rendszer iránti társadalmi igényt kielégítené, mégsem jelentene teljes ellenőrizetlenséget, ha a központi bankok maguk állnának elő digitális fizetőeszközzel. Az ötlet nem utópisztikus. Az elektronikus pénzügyek terén jóval európai társai előtt járó Svédországban már a részletek kidolgozásánál tartanak.

Hasonló terveket sző a kriptovaluták használatát egyébként akadályozni próbáló orosz jegybank, pénzügyi kormányzat is.

Vannak olyan országok is, mint például Észtország, Japán és Svájc, ahol a már létező, kormányoktól független kriptovaluták élvezik az ország és a kormányzat támogatását.

A kriptovilág a hagyományos műveletekbe kezd

A trendeket és fogyasztói igényeket mindenki kénytelen figyelembe venni. Ezért nem csak a jegybankok nyitnak a kriptovaluták felé. Utóbbiak fejlesztői népszerűségük növelése érdekében egyre több hagyományos banki szolgáltatást kínálnak. Így megjelentek a kriptopénz alapú bankkártyák és ATM-ek is. Utóbbiaknál a kripto-számláról hagyományos pénz vehető fel. 2017-ben világszerte már közel 1200 Bitcoin-alapú ATM volt.

A legnagyobb bizonytalansági tényező az árfolyam

A gazdaságilag bizonytalan időszakokból tudható, hogy a valuták közötti kisebb árfolyamingadozás is kihatással van a mindennapokra. Gondoljunk a forint svájci frankhoz viszonyított gyengülése miatt bedőlt lakáshitelek tízezreire!

A kriptopénz szintén ki van téve az árfolyamváltozásoknak. Felhasználási köre egyelőre korlátozott, ezért a többség a kriptopénzben keletkezett jövedelmét rögtön hagyományos fizetőeszközre, dollárra, euróra váltja.

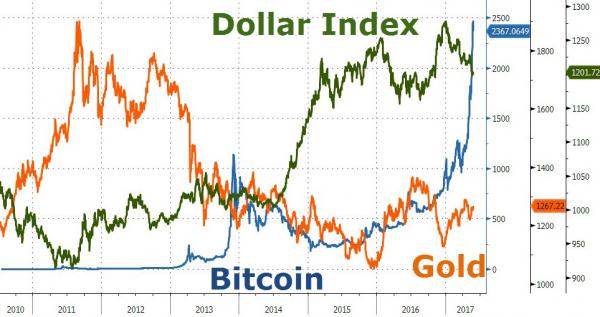

2010-ban egy Bitcoinért egy eurót kellett adni. Ma 3166-ot! Ilyen mértékű változás a nemzeti valuták között elképzelhetetlen, megakadályoznák a nemzeti bankok. Az erősödés mögött sokan egy szűk kört sejtenek, akik sok egységet halmoztak fel, így csökkentették a forgalomban lévő Bitcoin mennyiséget. Ha a folyamat elindulna az ellenkező irányba, egyik napról a másikra semmit sem érne a Bitcoin. A kriptopénzek tehát legalább annyi kockázatot, mint lehetőséget rejtenek.

Persze a lelkes felhasználók ezzel is tisztában lehetnek.