Néhány évtizeddel ezelőtt hosszú ideig volt a Magyar Televízió egyik legnézettebb műsora egy vetélkedő, amelynek az volt a címe: „Ki tud többet a Szovjetunióról?”. A pesti flaszteren természetesen hamar megjelent egy, akkor szállóigévé vált vicc: a vetélkedő győztese a CIA! Ma viszont izgalmas kérdés, hogy egy-egy vállalatról kik tudják a legtöbbet, kik ismerik a legjobban? A tulajdonosok, a részvényesek, az elemzők, az alkalmazottak, az ipari kémek vagy a menedzserek?

Vetélkedő nélkül is állítható, hogy a cégek menedzserei rendelkeznek a legrészletesebb ismeretekkel vállalatukról. Nem véletlen, hogy a 21. század eddig eltelt részét a vállalati szférában új jellegű menedzser kapitalizmusnak hívják. Ez az elnevezés jól tükrözi azokat a gyors és mély változásokat, amelyek az elmúlt 20-30 évben történtek a nagyobb vállalatok tulajdonosi szerkezetében.

Tulajdonosok és menedzserek

A menedzser kapitalizmus elméletének – Szelényi Iván szociológus professzor szerint is – több évtizedes hagyománya van a tőkés társadalmakban. Azonban az elmélet képviselőinek várakozásaival ellentétben a menedzserek ténylegesen nem váltak a mai kapitalista társadalmak uralkodó osztályává, mert a tőkéseknek sikerült hatalmukat megtartaniuk.

A modern, nagy egységekből álló gazdaságokban többnyire a nagyvállalatok menedzserei hozzák a cégükkel kapcsolatos úgynevezett gyors- döntéseket, s nem a tulajdonosok. Különösen igaz ez a megállapítás a napi döntésekre, ugyanakkor a nagy horderejű döntésekben – vállalati egyesülések, felvásárlások, nagy összegű beruházások, jelentős termelési és/vagy szolgáltatási profilmódosítás, stb. – a végső szó általában továbbra is a tulajdonosoké, illetve az azokat képviselő közgyűlésé vagy igazgatóságé. De távolról sem mindegy kik a tulajdonosok, hiszen ezen a területen igen nagy mozgások, változások történtek az 1990 körüli évek óta és történnek ma is.

A menedzser kapitalizmusban mind jobban érvényesül egy mintegy 130 – 140 évvel ezelőtt elkezdődött folyamat, a tulajdonnak a tulajdon ellenőrzésétől való elválasztása. A modern üzleti világban tehát egyre jelentősebb volt és ez jelen időben is igaz a tulajdon és az ellenőrzés szétválása.

A menedzser kapitalizmusban mind jobban érvényesül egy mintegy 130 – 140 évvel ezelőtt elkezdődött folyamat, a tulajdonnak a tulajdon ellenőrzésétől való elválasztása. A modern üzleti világban tehát egyre jelentősebb volt és ez jelen időben is igaz a tulajdon és az ellenőrzés szétválása.

Évtizedek óta eltűnőben van a nagy családi cégek korszaka, amikor a tulajdon és az irányítás egyazon kézben volt. Ehelyett fizetett menedzserek irányítják, ellenőrzik a termelési és szolgáltatási, az ezekhez kapcsolódó beszerzési, kereskedelmi, kutatási, fejlesztési, pénzügyi, és egyéb folyamatokat. A tulajdonosok (egyéni részvényesek, intézményi befektetők, és a többi) pedig – képletesen szólva- kényelmesen hátradőlnek és „bezsebelik” az osztalékokat, amelyek a menedzserek jó döntései nyomán keletkezhetnek. Természetesen a rossz döntések, a hozzá nem értő vállalatirányítás nem „szül” nyereséget, osztalékot.

Eltérő érdekek, feladatok

A menedzserek és a részvényesek érdekei nem azonosak, és a jövőben várhatóan még élesebben elválnak egymástól. Nyilvánvaló, hogy a tulajdonosok, a részvényesek többsége rövidtávon nagyobb osztalékokat akar, míg a menedzserek inkább többet kívánnak a befektetésbe visszaforgatni, hogy hosszú távon magasabb nyereséghez jussanak.

Érdemes röviden áttekinteni a tulajdonosok főbb céljait és feladatait:

Érdemes röviden áttekinteni a tulajdonosok főbb céljait és feladatait:

- a személyes vagyon gyarapítása

- az ügynökök (vezetők) kiválasztása

- az Igazgatóság javaslatainak megvitatása

A menedzserek vagy a menedzsment főbb feladatai:

A menedzserek vagy a menedzsment főbb feladatai:

- a vállalat növelése, gyarapítása

- a vállalat működésének irányítása, vezetése

- a döntések előkészítése és végrehajtása

Egyértelműen látható, hogy a tulajdonos-menedzseri viszonyban lényegesek a különbségek, ezek közül a legfontosabbak a célok különbözősége, az eltérő kockázatok és az információs aszimmetria. Ez utóbbi jelenségnek az elsődleges oka, hogy a menedzserek a napi munkában gyakorlatilag minden céginformációval rendelkeznek, ugyanakkor a kisebb tulajdonosok jó részét szinte kizárólag a nyereség és az osztalék nagysága érdekli. A nagytulajdonosok és az intézményi befektetők pedig az előbbiek mellett csak a céges makro mutatók iránt mutatnak érdeklődést.

Növekszik a globális tőkeigény

A 20-dik század utolsó évtizedeiben a globalizáció és a kezdődő újabb technikai, technológiai forradalom nyomán is jelentősen megnőtt a világ tőkeigénye. Felgyorsult és nagyot nőtt a nemzetközi tőkeáramlás, valamint a tőzsdék szerepe, új pénzügyi eszközök, rendszerek születtek. A cégek globalizálódásával párhuzamosan globalizálódtak a tőzsdék és megjelentek a globális befektetők is. Mind nagyobb szerephez jutottak és jutnak a világgazdaságban és a cégek tulajdonlásában, a részvények egyre nagyobb részének megszerzésében az intézményi befektetők.

A 20-dik század utolsó évtizedeiben a globalizáció és a kezdődő újabb technikai, technológiai forradalom nyomán is jelentősen megnőtt a világ tőkeigénye. Felgyorsult és nagyot nőtt a nemzetközi tőkeáramlás, valamint a tőzsdék szerepe, új pénzügyi eszközök, rendszerek születtek. A cégek globalizálódásával párhuzamosan globalizálódtak a tőzsdék és megjelentek a globális befektetők is. Mind nagyobb szerephez jutottak és jutnak a világgazdaságban és a cégek tulajdonlásában, a részvények egyre nagyobb részének megszerzésében az intézményi befektetők.

A felesleges, befektetésre váró tőkével rendelkező, valamint minél magasabb és gyors nyereséget, hozamot váró „kisemberek” ma főleg az intézményi befektetőkre bízzák ügyes és eredményes „megforgatásra” pénzüket. De kik is az egyre nagyobb gazdasági hatalommal rendelkező intézményi befektetők?

Fókuszban az intézményi befektetők

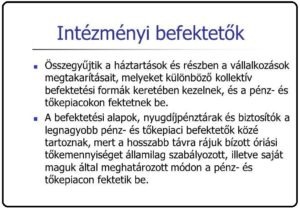

Több meghatározást használ a pénzügyi és a tőzsdei szakma, ezek közül talán a legpontosabb: az „intézményi befektető” a befektetések kezelésével hivatásszerűen foglalkozó jogi személyiségű befektetők összefoglaló megnevezése. Nagyszámú kisbefektető és szervezetek (beleértve a vállalatokat is) pénzét összegyűjtve nagy volumenű tőkét mozgatnak a tőkepiacon. A nagy mennyiség lehetővé teszi egy kellően diverzifikált portfolió kialakítását, amelynek segítségével meg tudják osztani a különféle befektetésekből származó kockázatot.

Az intézményi befektetők köre meglehetősen széles. Többek között ide tartozhatnak a hitelintézetek, a pénzügyi vállalkozások, a befektetési vállalkozások, a befektetési alapok, a befektetési alapkezelők, a kockázati tőkealapok, a kockázati tőkealap-kezelők, a biztosítók, a önkéntes nyugdíjpénztárak, a nyugdíjalapok, stb. Érdemes megjegyezni, hogy az intézményi befektetők, különösen pedig a nyugdíjalapok megjelenése formálta át számottevően a nagyvállalatok, elsősorban a tőzsdén lévő nagyvállalatok tulajdonosi szerkezetét.

Mivel foglalkoznak az intézményi befektetők?

Mit is „követtek el, követnek el” az intézményi befektetők a cégvilágban? Keresik az „érvényesülést” a rájuk bízott egyre hatalmasabb pénzmennyiségnek. A sok közül ennek egyik formája a nagy tömegű részvényvásárlás, amelynek nyomán egyre nagyobb tulajdoni hányadra tesznek szert a jól teljesítő tőzsdei, újabban pedig tőzsdén kívüli cégekben. A tulajdon egy bizonyos mennyiség fölött együtt jár egy vagy több tagsággal az igazgatóságban. Az intézményi befektetők nem szólnak bele a cégek napi működésébe, de szavazataikkal befolyásolhatják a döntéseket a nagy horderejű kérdésekben. Teszik mindezt befektetőik minél magasabb hozamú kiszolgálása és megtartása érdekében.

Mit is „követtek el, követnek el” az intézményi befektetők a cégvilágban? Keresik az „érvényesülést” a rájuk bízott egyre hatalmasabb pénzmennyiségnek. A sok közül ennek egyik formája a nagy tömegű részvényvásárlás, amelynek nyomán egyre nagyobb tulajdoni hányadra tesznek szert a jól teljesítő tőzsdei, újabban pedig tőzsdén kívüli cégekben. A tulajdon egy bizonyos mennyiség fölött együtt jár egy vagy több tagsággal az igazgatóságban. Az intézményi befektetők nem szólnak bele a cégek napi működésébe, de szavazataikkal befolyásolhatják a döntéseket a nagy horderejű kérdésekben. Teszik mindezt befektetőik minél magasabb hozamú kiszolgálása és megtartása érdekében.

A világon igen sok intézményi befektető működik, elsősorban a fejlett ipari országokban, de ezek leánycégei jelen vannak a világ szinte minden országában. A nagyszámú intézményi befektető közül az ágazatot a legnagyobb 60-70 óriás uralja. Ezek vásárolják a legtöbb részvényt, kötvényt és minden fajta pénzügyi eszközt, nagyságuknál és többnyire sikeres befektetési stratégiájuk nyomán ők igyekeznek biztosítani a legmagasabb hozamokat, kamatokat.

Idehaza és szerte a világban

Magyarországon is sok befektetési-, nyugdíjalap, stb. működik, a magyar tőzsde forgalmának jóval több mint 50 százalékát a befektetési alapok vásárlásai adják. A nagy külföldi, nemzetközi befektetési alapok közül találomra érdemes megemlíteni a Fidelityt, a Franklin Templetont, a Prudentialt, az Etheneaát, valamint a Pimcot. A világ első számú állami nyugdíjalapja az olajpénzeken „felhizlalt” norvég állami nyugdíjalap, amelynek vagyona a tavalyi év végén 1050 milliárd dollár volt. Hozzá képest kicsinek tűnik az ugyancsak hatalmas kanadai Pension Plan Investment nyugdíjalap 370 milliárd dolláros vagyonnal. A sot hosszan lehetne folytatni, hiszen a bankok, biztosítók, életbiztosítók, stb. közül is sok rendelkezik nagy vagyonú alapokkal.

Rohamosan növekszik a súlyuk

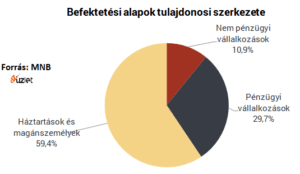

Az intézményi befektetők tőkepiaci jelenlétéről általánosságban elmondható, hogy az elmúlt néhány évtizedben súlyuk jelentőssé vált. Az Egyesült Államokban a huszonegyedik század elejére a tőzsdén jegyzett vállalatok részvényeinek több mint ötven százalékát birtokolták intézményi befektetők (elsősorban magán- és állami nyugdíjpénztárak, befektetési alapok, biztosítók), míg súlyuk a huszadik század derekán a tíz százalékot sem érte el. A legmagasabb részesedést – 20 százalék felettit– a befektetési alapok tudhatják a magukénak. Az sem véletlen, hogy az állami- és a magánnyugdíj pénztárak is és alapok hatalmas összegeket forgatnak, hiszen mindenki szeretne nyugdíjas éveire jó anyagi körülményeket biztosítani magának.

Érdekes módon a legnagyobb súllyal bíró befektetési alapok tulajdonosi befolyása az USÁ-ban elmarad más intézményi befektetőkétől. A legnagyobb koncentrált tulajdonosi szerepet a nyugdíjpénztárak játsszák. Ez egyébként nem meglepő, hiszen kutatások támasztották alá, hogy a vizsgált csoportban az állami nyugdíjpénztárak a legaktívabbak

Érdekes módon a legnagyobb súllyal bíró befektetési alapok tulajdonosi befolyása az USÁ-ban elmarad más intézményi befektetőkétől. A legnagyobb koncentrált tulajdonosi szerepet a nyugdíjpénztárak játsszák. Ez egyébként nem meglepő, hiszen kutatások támasztották alá, hogy a vizsgált csoportban az állami nyugdíjpénztárak a legaktívabbak

A 25 legnagyobb amerikai nyugdíjalap részvényportfoliójának ma már több mint 30 százalékát nemzetközi részvények alkotják.

A kontinentális Európában ennek az ellenkezője figyelhető meg. Vagyis az intézményi befektetőknek a portfólió vállalatok tulajdonosi struktúrájában betöltött szerepe Franciaországban, Németországban és Olaszországban nagyobb volt, mint az Egyesült Államokban, ugyanakkor tőkepiaci súlyuk elmaradt a tengerentúlitól. Ez tehát azt jelenti, hogy az európai intézményi befektetők elsősorban befolyásszerzésre törekednek, ami esetenként portfóliójuk diverzifikáltságának alacsony szintjét jelentheti.

Vannak persze szép számmal mindkét irányban kivételek is. Például a Daimler- Benz tulajdonosi szerkezetében az intézményi befektetők részaránya 74,6 százalék. A Volkswagen tulajdonosi szerkezetében a vezető szerep 50 százalékos részesedéssel a Posche-é, a Qatar Holdig részaránya pedig eléri a 17 százalékot.

Átalakulóban a részvényesi jogok

Nem csak a nagy tőzsdei cégek tulajdonosi szerkezete alakult és alakul át, hanem a részvényesi jogok is. Az elmúlt század nagyobbik részében a klasszikus részvényesi jogok közé tartozott többek között az eljárás indítása a a cégvezetés ellen károkozás esetén, valamint a szinte korlátlan hozzáférés a vállalati információkhoz (persze megfelelő titkossági nyilatkozat aláírásával).

Nem csak a nagy tőzsdei cégek tulajdonosi szerkezete alakult és alakul át, hanem a részvényesi jogok is. Az elmúlt század nagyobbik részében a klasszikus részvényesi jogok közé tartozott többek között az eljárás indítása a a cégvezetés ellen károkozás esetén, valamint a szinte korlátlan hozzáférés a vállalati információkhoz (persze megfelelő titkossági nyilatkozat aláírásával).

Napjainkban a részvényesek első számú feladata a vállalat „ellátása” szükség esetén tőkével. Csak áttételesen vehetnek részt (ha egyáltalán) a cég stratégiájának alakításában. A jogok közé tartozik – szinte hihetetlen módon – a „nem beleszólás a vállalat napi működésébe. Ugyancsak a jogok közé tartozik az igazgatók teljesítményének értékelése.

Miután a tulajdon és az ellenőrzés elvált egymástól, némi túlzással állítható, hogy ma a részvényesek nem tudják közvetlenül ellenőrizni vagyonukat, szerepük a tőkeellátásra és a kockázatvállalásra zsugorodott össze. És persze dönthetnek arról is, hogy eladják részvényeiket, illetve a rájuk jutó nyereséget, osztalékot, stb. felveszik, vagy visszaforgatják a cégbe.

Megnőtt a menedzserek hatalma

Ebben a helyzetben, amikor az egyes, elsősorban a kisrészvényesek jogai csökkennek, amikor a nagyobb cégek tulajdonosi szerkezetében előretörnek az intézményi befektetők, amikor az emberek és a vállalatok megtakarított pénzének jelentős része a befektetési- és nyugdíjalapok kezelésében van, érthető módon felértékelődik a menedzserek információs „vagyona” az általuk vezetett és ellenőrzött vállalatról.

A menedzser kapitalizmus nem ideológiai, hanem gazdasági, információs és kommunikációs vetületei az eddiginél is nagyobb hatalmat jelentenek a vállalati felső vezetők számára. Az intézményi befektetők eredményessége, az egyéni és céges ügyfeleiknek nyújtott hozamok nem kis mértékben függenek a menedzser kapitalizmus szereplőinek komplex ismereteitől, döntéseitől, teljesítményétől. Szakértők véleménye szerint ez a függőség a jövőben várhatóan tovább erősödik.

Dr. Gonda György , CMC

vezetési tanácsadó,

Certified Manegement Consultant